Sæt din kørebog på autopilot

Tilmeld digKørselsgodtgørelse for selvstændige

I denne artikel

- Hvornår er kørsel erhvervsmæssig?

- Kørsel skal ske i erhvervsdrivendes egen bil

- Du skal føre en grundig kørebog

- Hvordan beregner man kørselsgodtgørelse som selvstændig?

- De to metoder til beregning af kørselsgodtgørelse i en enkeltmandsvirksomhed

- Kan jeg selv vælge hvilken metode jeg bruger når jeg beregner erhvervskørsel?

- Skal jeg vælge fradrag baseret på satserne eller mine faste udgifter?

- Hvornår er kørsel erhvervsmæssig?

- Kørsel skal ske i erhvervsdrivendes egen bil

- Du skal føre en grundig kørebog

- Hvordan beregner man kørselsgodtgørelse som selvstændig?

- De to metoder til beregning af kørselsgodtgørelse i en enkeltmandsvirksomhed

- Kan jeg selv vælge hvilken metode jeg bruger når jeg beregner erhvervskørsel?

- Skal jeg vælge fradrag baseret på satserne eller mine faste udgifter?

I denne guide får du svar på de spørgsmål du måtte have om kørselsgodtgørelse i din enkeltmandsvirksomhed, når du kører erhvervskørsel i egen bil. Du kan bla. læse om satserne for skattefri godtgørelse og de krav du skal leve op til om dokumentation.

Guiden er til dig der bruger din private bil erhvervsmæssige formål i din enkeltmandsvirksomhed og dig som er honorarlønnet. Hvis bilen er ejet af virksomheden gælder der andre regler, som ikke er beskrevet i denne guide.

Du får svar på spørgsmål som:

- Hvornår er kørsel erhvervsmæssig?

- Hvilke biler er dækket?

- Hvilken dokumentation forlanger SKAT for dit kørselsregnskab?

- Hvad skal en kørebog indeholde?

- Hvordan beregner jeg min kørselsgodtgørelse som selvstændig?

- Hvad betyder virksomhedsordningen for min kørselsgodtgørelse?

- Skal jeg vælge fradrag baseret på satserne eller mine faste udgifter?

Hvornår er kørsel erhvervsmæssig?

Det er heldigvis ret simpelt:

- Kørsel mellem hjem og arbejdsplads, dog højst 60 dage på et rullende år. Der findes undtagelser til denne regel, hvis du har flere forskellige arbejdspladser. Det kan du læse mere om på vores side om 60 dages-reglen.

- Kørsel mellem forskellige arbejdspladser (fx kunder eller klienter).

- Kørsel på samme arbejdsplads (fx på et landbrug eller en byggeplads).

Sæt kørebogen på autopilot

Betroet af millioner af brugere

Automatiser din kørebog Automatiser din kørebog

Automatisk kørebog med rapportering efter SKATs krav.

Prøv det gratis Prøv det gratisKørsel skal ske i erhvervsdrivendes egen bil

Det er et krav at kørslen er foregået “i egen bil”. Heldigvis er SKATs definition af “egen bil” rimeligt bred – den omfatter nemlig også din ægtefælles bil, en bil du leaser eller endda en delebil – så længe det er dig, der afholder udgifterne til den.

Du skal føre en grundig kørebog

For at kunne dokumentere hvor stor en andel af bilens kørsel der har været erhvervskørsel, skal du føre kørebog.

Det er vigtigt at det bliver gjort ordentligt. SKAT kan nemlig beslutte at se bort fra din kørebog, hvis de vurderer at den ikke er “tilstrækkeligt omhyggeligt udført”. I det tilfælde vil andelen af din erhvervsmæssige kørsel i stedet være baseret på en skøn fra SKAT, hvilket næppe vil være til din fordel.

Hvad skal en selvstændigs kørebog indeholde?

SKAT har en række krav til hvad en kørebog skal indeholde, hvis den skal danne grundlag for en selvstændigs skatteberegning.

Først og fremmest skal du notere bilens kilometerstand både ved begyndelsen og afslutningen af dit indkomstår.

Derudover skal hver eneste erhvervsmæssige tur registreres med en række detaljer:

- Dato

- Kilometerstand ved start og afslutning af kørslen

- Formål – “arbejde” er ikke omhyggeligt nok, der skal tilføjes detaljer

- Turens destination(er), noteret som adresse(r)

Når du skal indberette ovenstående til SKAT, med andre ord, når du skal lave din kørebog om til et kørselsregnskab, så skal du også angive hvilke satser du laver regnskabet efter.

Sidst, men bestemt ikke mindst, så skal du lave beregningerne for din erhvervskørsel – altså lægge alle dine erhvervsture sammen og regne din totale erhvervskørsel og din kørselsgodtgørelse ud.

Det kan hurtigt blive til mange notater og et enormt regnestykke, hvis du kører bare to-tre ture om dagen, i årets ca. 250 arbejdsdage.

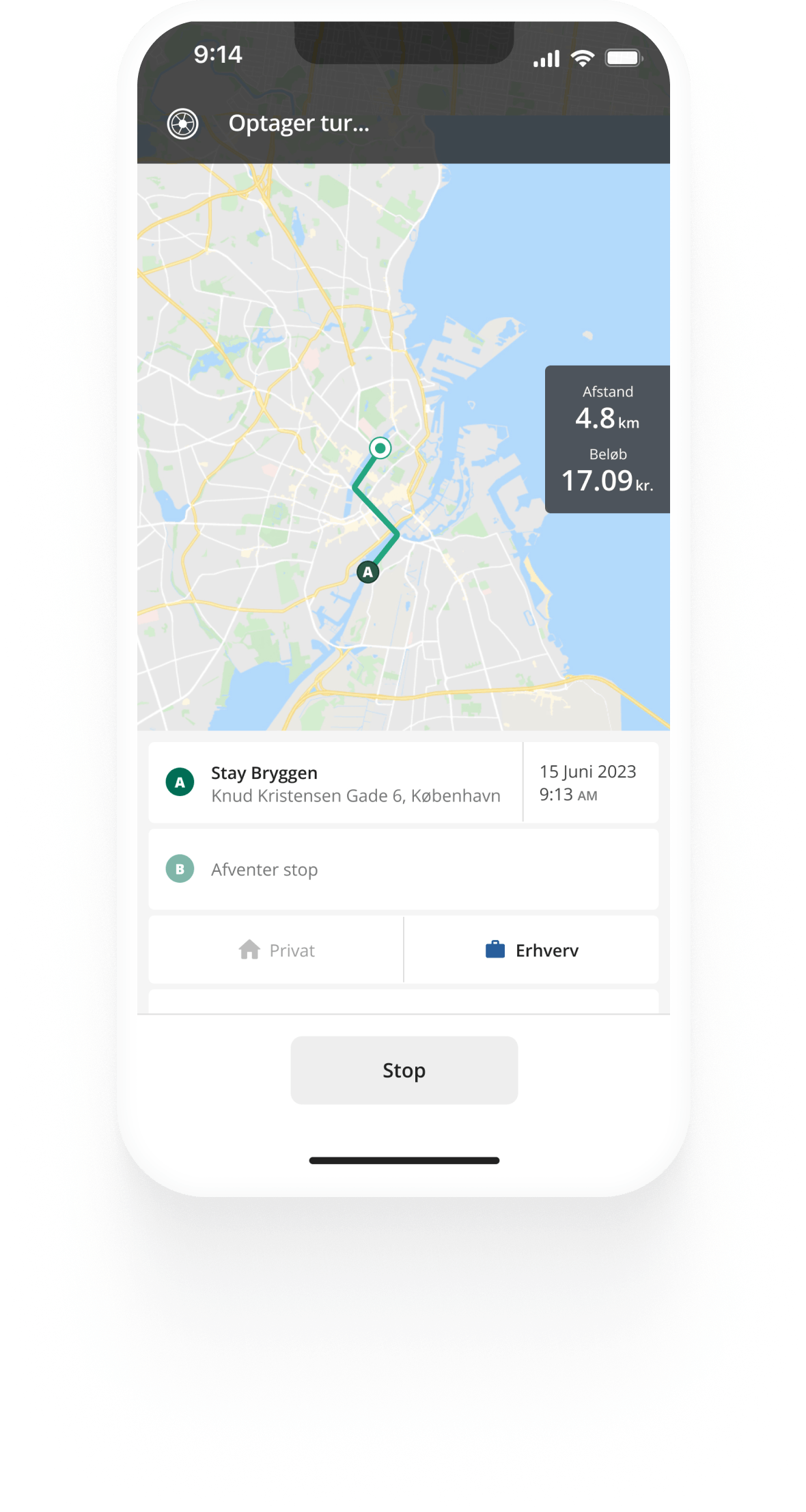

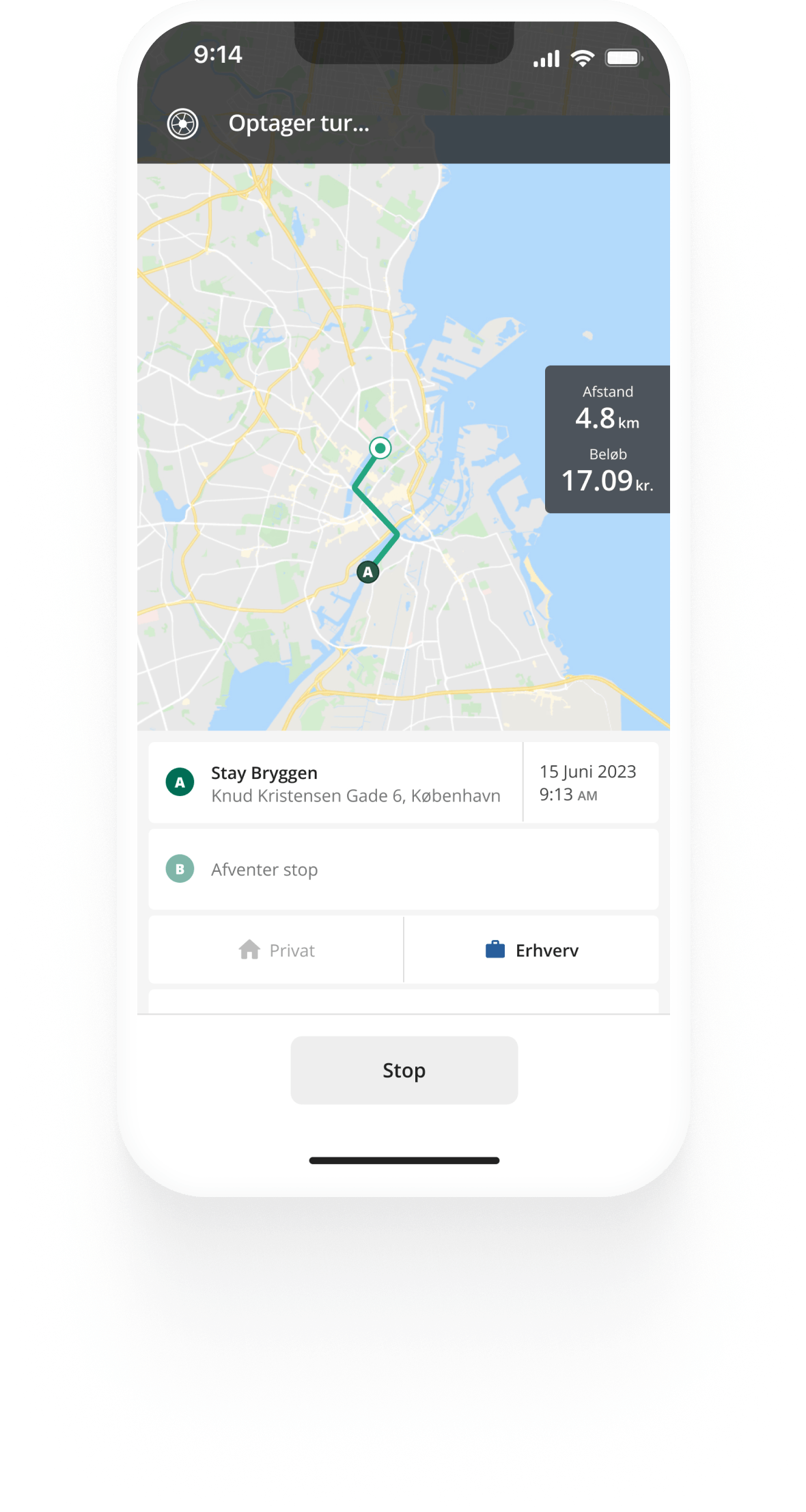

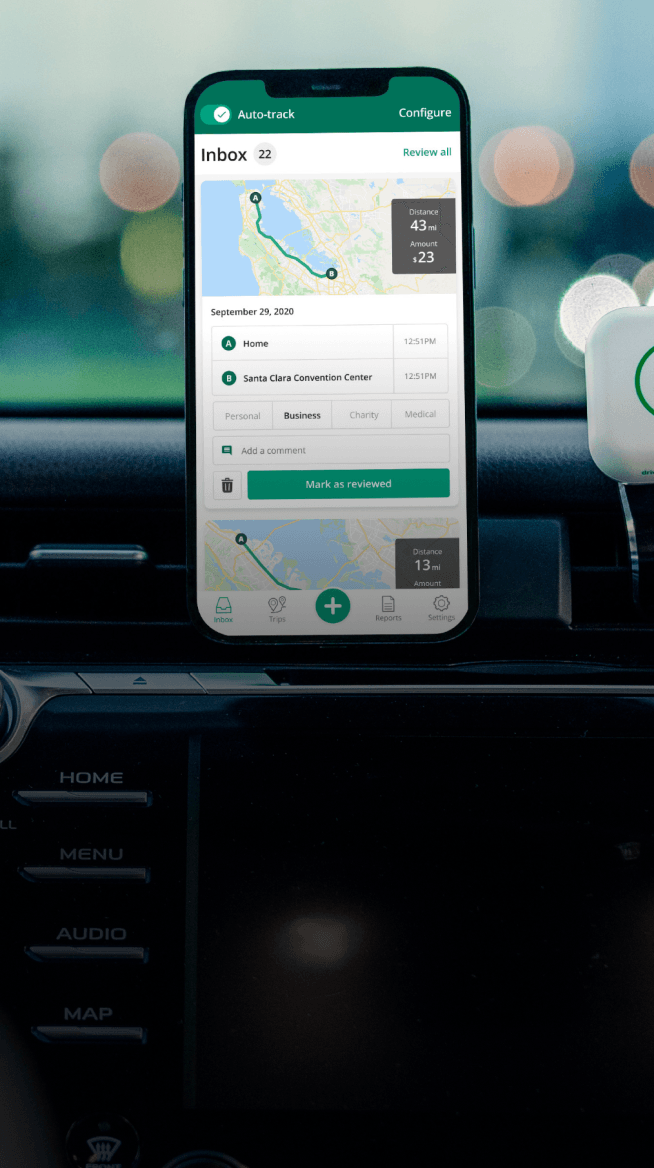

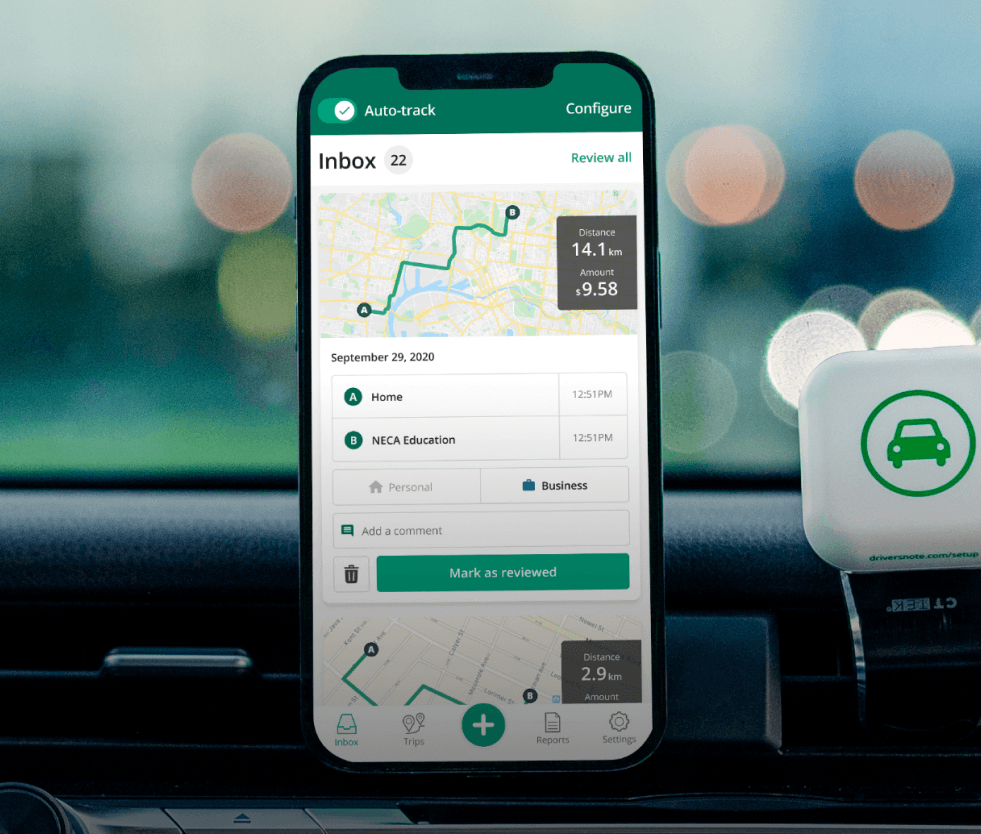

Derfor har vi i Driversnote udviklet en elektronisk kørebog. Appen kan automatisk spore længden på dine ture og angive dine destinationer. Du kan også tilføje dine favorit destinationer og notere hver turs formål. Og så kan du kan lave årets opgørelse med et enkelt tryk på en knap.

Hvordan beregner man kørselsgodtgørelse som selvstændig?

For at kunne svare på spørgsmålet i overskriften, er der to ting du skal have et overblik over – virksomhedsordningen og de to metoder til at opgøre erhvervskørslens omkostninger. Vi starter med en kort beskrivelse af virksomhedsordningen, fordi det har en effekt på hvordan du kan opnå din kørselsgodtgørelse.

Hvad betyder virksomhedsordningen for min kørselsgodtgørelse?

Kort opsummeret, så kan man som som selvstændigt erhvervsdrivende få nogle vilkår i sin virksomhed, der normalt er forbeholdt større virksomheder, hvis man benytter sig af virksomhedsordningen.

Dette er kun et rudimentært overblik over ordningen, for at beskrive dens påvirkning på din kørselsgodtgørelse.

Hvis du vil vide mere om virksomhedsordningen generelt, så anbefaler vi at du læser mere på SKATs hjemmeside.

Kørselsgodtgørelse uden virksomhedsordningen

Uden virksomhedsordningen anses du og din virksomhed som én enhed på regnskabsfronten. Virksomhedens overskud bliver altså betragtet som din indkomst.

Uden virksomheden kan du ikke udbetale kørselsgodtgørelse til dig selv, men i stedet kan du opnå skattefradrag for din erhvervskørsel i dit regnskab.

Kørselsgodtgørelse med virksomhedsordningen

Med virksomhedsordningen i brug skilles din økonomi og virksomhedens mere ad på regnskabsfronten. Med denne model kan du fx spare op i din enkeltmandsvirksomhed.

For kørselsgodtgørelsen betyder det, at du har mulighed for at udbetale godtgørelse til dig selv, når du udtrækker din løn fra virksomhedens overskud.

I det følgende afsnit om de to metoder til beregning af kørselsgodtgørelse for selvstændige har vi taget udgangspunkt i at din enkeltmandsvirksomhed ikke gør brug af virksomhedsordningen. Derfor beskriver vi hvordan du kan udregne dit fradrag.

Begge metoder og alle udregninger er stadig de samme for dig, hvis du bruger virksomhedsordningen – her kan du bare få godtgørelsen udbetalt i stedet.

De to metoder til beregning af kørselsgodtgørelse i en enkeltmandsvirksomhed

Som selvstændig kan du få skattefradrag i din enkeltmandsvirksomhed for erhvervskørsel i din egen bil. Udgifterne til erhvervsmæssig kørsel i din private bil er nemlig en del af din virksomheds driftsomkostninger, når du opgør skatteårets resultat.

Der er to metoder du kan bruge, når du skal opgøre dine kørselsomkostninger. Den første metode er fradrag efter standardsatserne og den anden er fradrag for de faktiske udgifter.

Bare rolig, vi skal nok forklare de to metoder, så du kan beslutte hvilken der er rigtig for dig.

Fradrag efter standardsatserne

Denne metode er den mest simple af de to.

Fradraget gives som en fast sats pr. kilometer for erhvervsmæssig kørsel. Satsen er den samme som den SKAT sætter og jævnligt justerer for skattefri kørselsgodtgørelse.

Herunder kan du se SKATs standardsatser fra 2025 og 2024. Du kan altid finde satser fra tidligere år her.

| Kørsel | Satser 2025 |

|---|---|

| Bil eller motorcykel indtil 20.000 km/år | 3,81 kr./km |

| Bil eller motorcykel efter 20.000 km/år | 2,23 kr./km |

| Cykel, knallert eller EU-knallert | 0,63 kr./km |

| Kørsel | Satser 2024 |

|---|---|

| Bil eller motorcykel indtil 20.000 km/år | 3,79 kr./km |

| Bil eller motorcykel efter 20.000 km/år | 2,23 kr./km |

| Cykel, knallert eller EU-knallert | 0,62 kr./km |

Satsen er sat, så den dækker alle faste udgifter til køretøjet, inkl. brændstof og afskrivning. Du kan altså ikke fratrække yderligere driftsomkostninger i dit regnskab.

Satsen skal til gengæld ikke dække udgifter til parkering og broafgifter. Det vil sige at disse kan betragtes som driftsomkostninger, der ligger udover den faste kilometersats.

Vi tager lige et eksempel:

Lad os sige, at du et år har kørt 35.000 km i din privatbil. Din kørebog viser at 70% af din kørsel har været erhvervsmæssig og de resterende 30% har været privatkørsel. Det vil sige at du er fradragsberettiget for 35.000 * 70% = 24.500 km. Som vi kan se i skemaet, er de første 20.000 km sat til en højere sats end alt derudover. Regnestykket for dit kørselsfradrag kommer altså til at se således ud:

(20.000 * 3,81) + (4.500 * 2,23) = 76.200 + 10.035 = 86.235 kr.

Husk, at parkering og fx bropassage kommer oven i dette beløb, men at en dunk sprinklervæske ikke gør.

Fradrag for faktiske udgifter

Med denne model kan du få skattefradrag for de udgifter du faktisk har til din erhvervsmæssige kørsel, såsom brændstof, vedligeholdelse, værditab, vægtafgift, forsikring, parkering og broafgifter.

Du får dog kun et fradrag, der svarer til den andel, du har brugt bilen til erhvervskørsel.

Det kræver vist et eksempel:

Lad os sige at du et år kan dokumentere omkostninger til din bil på i alt 100.000 kr. Din kørebog viser, at 70% af de kilometer du har kørt har været erhvervsmæssige og de resterende 30% har været private ærinder.

Det vil sige, at 100.000 * 70% = 70.000 kr af dine omkostninger er fradragsberettiget.

Udover at du skal føre en udførlig kørebog, skal du altså også holde styr på alle løbende udgifter til bilen og gemme kvitteringerne. Fradrag for faste udgifter kan derfor hurtigt blive en omstændig og tidskrævende metode.

Kan jeg selv vælge hvilken metode jeg bruger når jeg beregner erhvervskørsel?

Ja og nej. Du kan selv vælge om du vil have kørselsgodtgørelse efter SKATs sats, eller om du vil føre et driftsregnskab over de faktiske udgifter til at bruge din bil til erhvervskørsel.

Men når du først har brugt den ene metode overfor SKAT, så kan du kun skifte én gang pr. bil. Det kalder SKAT for principskifte.

Hvad er principskifte?

SKAT tillader kun at du ændrer måden du beregner din erhvervskørsel én enkelt gang for hver bil. Principskiftet skal ske ved begyndelsen af dit indkomstår.

Du kan altså ikke skifte metode hvert år, afhængigt af hvad der giver den største skattegevinst.

Skal jeg vælge fradrag baseret på satserne eller mine faste udgifter?

Det er der ikke et entydigt svar på. SKAT er ret gode til at sætte satserne så de dækker normale udgifter til en bil rimelig præcist.

Hvis du kører i en billig bil med lavt værditab og god brændstoføkonomi, så vil fradrag baseret på kilometersatsen nok være den bedste forretning for dig.

Kører du derimod i en bil der er dyr i drift, så er der en god chance for at du vil opnå større fradrag ved at trække de faktiske udgifter fra i skat.

Hvis du er lidt smart, så laver du et overslag baseret på præcis din bil og dine kørselsbehov før du beslutter dig for hvilken metode der er den rigtige for dig. Men husk at din tid også er penge værd, og den nemmeste og hurtigste metode er at basere dit fradrag på SKATs satser for kørselsgodtgørelse.

Du kan minimere den tid du bruger på dit kørselsregnskab med en elektronisk kørebog som vores. Du kan prøve den gratis og finde ud af om den er noget for dig.

Se mere her om, hvordan du kan gøre din hverdag nemmere med en elektronisk kørebog her.

Træt af din håndskrevne kørebog?

Nem. Korrekt. Befriende.

Guide til Kørselsgodtgørelse

- Kørselsgodtgørelse for selvstændige

- Kørselsgodtgørelse for medarbejdere

- Befordringsgodtgørelse for arbejdsgivere

- SKAT og arbejdsgivers krav til en kørebog

- Sådan beregner du din kørselsgodtgørelse

- 60-dages-reglen

- Tidligere satser for kørselsgodtgørelse fra SKAT

- 2022 satser for kørselsgodtgørelse fra SKAT

- 2021 satser for kørselsgodtgørelse fra SKAT