Sæt din kørebog på autopilot

Tilmeld digBefordringsgodtgørelse for arbejdsgivere

Denne artikel er en del af vores komplette guide til befordringsgodtgørelse. Hvis du er medarbejder eller selvstændig, så vil vi anbefale at du læser de dele af guiden vi har skrevet til folk i præcis din situation.

I denne artikel vil vi stille skarpt på de ting du skal vide, hvis du er arbejdsgiver og gerne vil udbetale befordringsgodtgørelse til dine ansatte.

Du vil få svar på spørgsmål som:

- Hvilke ture må jeg udbetale godtgørelse for?

- Skal jeg udbetale befordringsgodtgørelse til mine ansatte?

- Vælger jeg selv satsen?

- Hvornår er befordringsgodtgørelse skattefrit?

- Hvad skal jeg dokumentere overfor SKAT?

- Hvordan bruger jeg mindst mulig tid på kørselsregnskaber?

Vi vil lige slå fast at kørselsgodtgørelse, befordringsgodtgørelse, kilometerpenge og kørselspenge alle er ord for den samme ting – i denne artikel kalder vi det befordringsgodtgørelse.

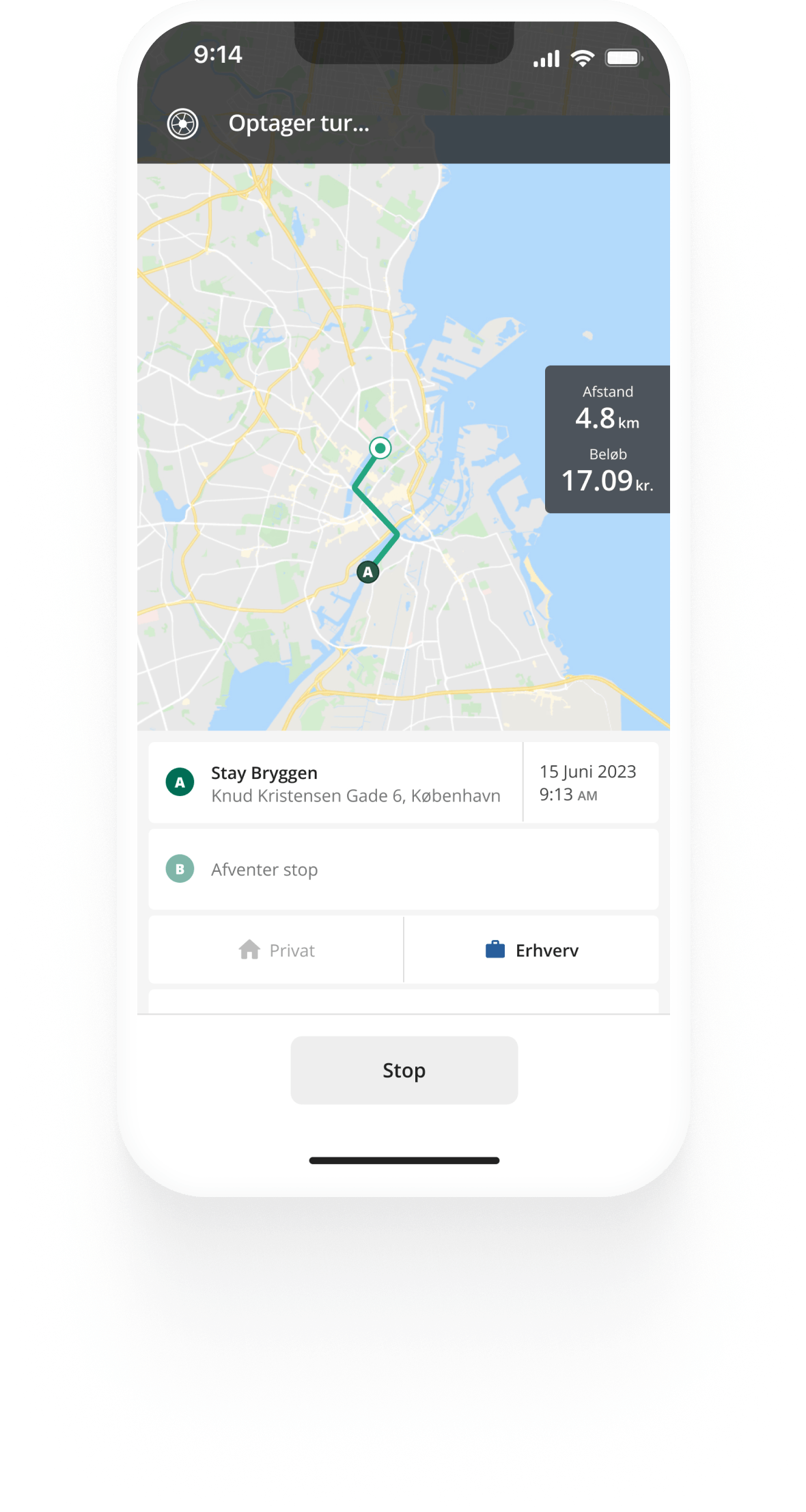

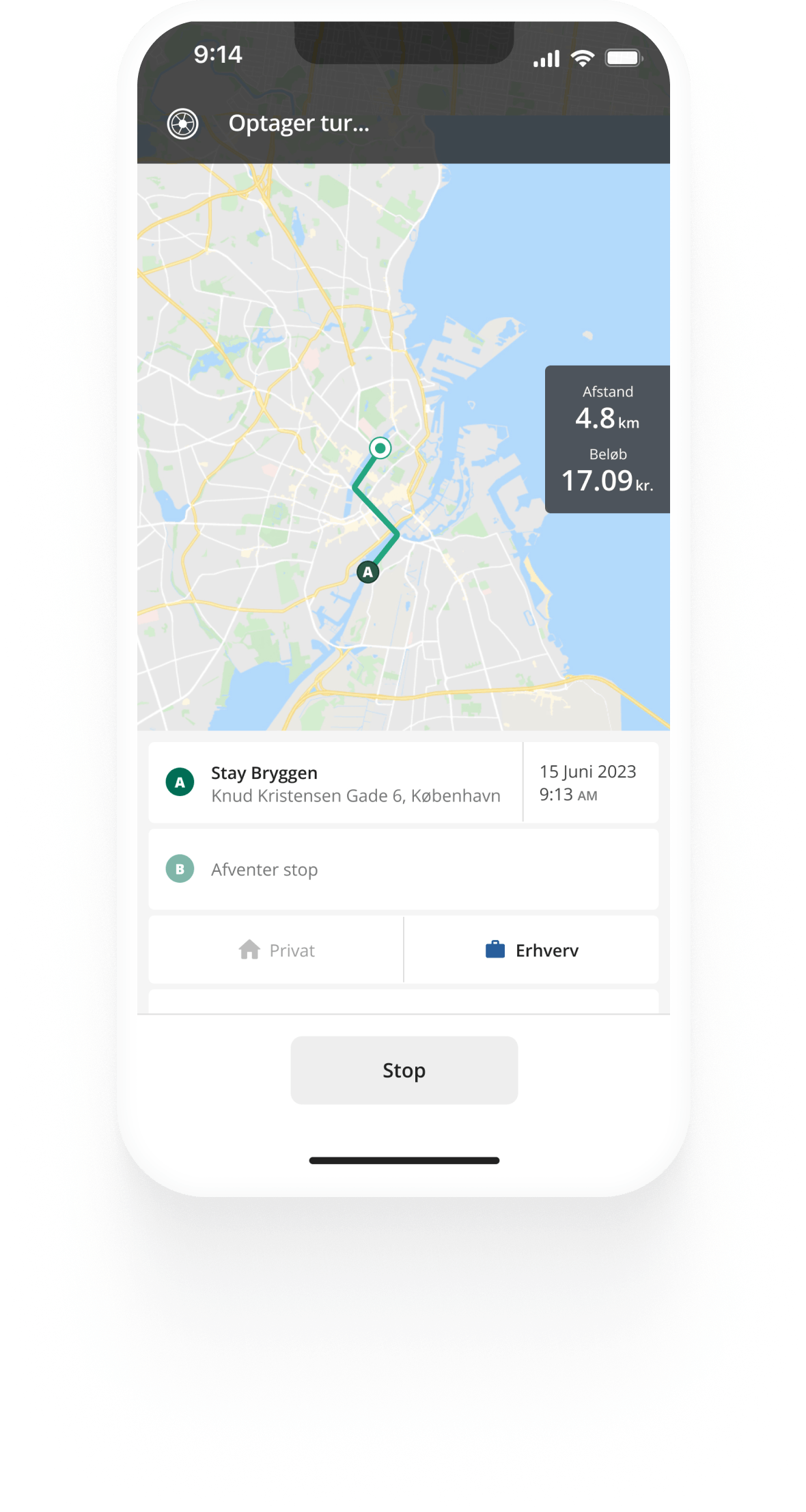

Med Driversnote Teams har du et værktøj der er skræddersyet til at holde styr på dine medarbejderes kørebøger, så du let kan lave et kørselsregnskab som SKAT ikke kan sætte en finger på. Det fortæller vi mere om senere.

Hvilke ture må jeg udbetale godtgørelse for?

Det er kun erhvervsmæssig kørsel der er foregået i medarbejderens egen bil (dette gælder også en ægtefælles bil eller en delebil som medarbejderen afholder udgifterne for), der kvalificerer til skattefri befordringsgodtgørelse. Erhvervskørsel omfatter:

- Kørsel mellem medarbejderens hjem og arbejdspladsen, dog højst 60 dage på et rullende år. Der findes undtagelser til denne regel, hvis medarbejderen har flere forskellige arbejdspladser. Det kan du læse mere om på vores side om 60-dages-reglen.

- Kørsel mellem forskellige arbejdspladser (fx kunder eller klienter).

- Kørsel på samme arbejdsplads (fx på et landbrug eller en byggeplads).

Sæt kørebogen på autopilot

Betroet af millioner af brugere

Automatiser din kørebog Automatiser din kørebog

Automatisk kørebog med rapportering efter SKATs krav.

Prøv det gratis Prøv det gratisSkal jeg udbetale befordringsgodtgørelse til mine ansatte?

Helt kort, nej - det er ikke et lovkrav at du som arbejdsgiver godtgør dine ansattes erhvervskørsel. Hvis du vælger at lade være, så er medarbejderen i stedet berettiget til befordringsfradrag hos SKAT – det er det samme fradrag som man får, hvis man har mere end 12 km på arbejde.

Vi vil dog anbefale dig at godtgøre dine medarbejdere. Befordringsgodtgørelse ikke skal betragtes som en bonus for at køre, men derimod som tilbagebetaling af det udlæg som medarbejderen har haft, i forbindelse med at have brugt sin private bil til at passe sit arbejde.

Vælger jeg selv satsen?

Hvis du som arbejdsgiver beslutter at dine medarbejdere skal have befordringsgodtgørelse for den erhvervskørsel de laver for dig, i deres egen bil, så har du som arbejdsgiver mulighed for selv at sætte den sats, som du synes er rimelig.

Befordringsgodtgørelse skal betragtes som en godtgørelse fra dig til din medarbejder, som har haft udlæg i arbejdets tjeneste. Når medarbejderen lægger ud, så sker det med penge, som denne allerede har betalt skat af – derfor er befordringsgodtgørelse i udgangspunktet skattefrit for både dig og medarbejderen.

Der er dog nogle ting du skal være opmærksom på, som du kan læse om nedenfor.

Hvornår er befordringsgodtgørelse skattefrit?

SKAT sætter hvert år en sats for hvor meget du kan udbetale pr. kilometer til en medarbejder har kørt i sin private bil i arbejdets tjeneste. Denne sats er sat, så den dækker udgifter til vedligeholdelse og drift af bilen. Det eneste satsen ikke dækker er parkering og billetter til fx broer og færger. De betragtes som separate udlæg.

SKATs satser for skattefri godtgørelse i 2025 er:

- 3,81 kr./km. for bil og motorcykel indtil 20.000 km.

- 2,23 kr./km. for bil og motorcykel efter 20.000 km.

- 0,63 kr./km. for cykel, knallert og EU-knallert.

Se satserne for tidligere år her.

Hvis du sætter din sats efter SKATs sats for skattefri befordringsgodtgørelse

I dette tilfælde er godtgørelsen fritaget for skat.

Hvis du udbetaler mindre end SKATs sats

Hvis du udbetaler mindre end SKATs standardsats pr. kilometer, så er godtgørelsen også skattefri. Det er dog vigtigt at understrege, at der ikke findes refusion for medarbejderen for differencen mellem den sats du sætter, og den sats SKAT har sat.

Hvis du udbetaler mere end SKATs sats

Hvis den sats for befordringsgodtgørelse du sætter derimod overstiger dem SKAT har sat, så er hele beløbet skattepligtigt – medmindre den andel af godtgørelsen, der overstiger SKATs satser, beskattes som almindelig løn.

Hvis du slet ikke godtgør kørsel

Beslutter du som arbejdsgiver at lade helt være med at godtgøre dine medarbejderes kørsel, så er de i stedet berettiget til kørselsfradrag. Denne sats er dog markant lavere end satserne for skattefri godtgørelse.

Tilfælde hvor befordringsgodtgørelsen er skattepligtig

Udover de ting vi allerede har dækket, så er det værd at nævne to tilfælde, hvor befordringsgodtgørelsen er skattepligtig;

- hvis godtgørelsen er et fast beløb og altså ikke er udregnet efter de kilometer medarbejderen faktisk har kørt.

- hvis du har lavet aftale med din medarbejder om at denne får mindre i løn, mod at få befordringsgodtgørelse.

Hvad skal jeg dokumentere overfor SKAT?

Som arbejdsgiver har du ansvar for at kunne dokumentere en række detaljer om den kørsel du har tænkt dig at udbetale befordringsgodtgørelse for. Du skal dokumentere følgende om medarbejderen og dennes tur:

- Navn, adresse og cpr-nummer

- Dato

- Formålet med kørslen

- Destination(er)

- Tilbagelagte kilometer

- Satsen for befordringsgodtgørelsen

- Beregning

Som arbejdsgiver har du ansvar for at kontrollere at kørebogen er korrekt udfyldt. Fx ved at kontrollere antallet af kørte kilometer og om kørslen er foregået i medarbejderens egen bil. Sidstnævnte kan klares ved at medarbejderen skriver sin bils registreringsnummer med i kørebogen.

Når du som arbejdsgiver har ført kontrol af dokumentationen skal det fremgå tydeligt. Du kan fx vise at kørebogen er efterset ved at underskrive den, bruge et stempel eller lave en rettelse.

Hvis SKAT kigger din virksomheds regnskab efter i sømmene, og finder at du ikke har dokumentationen i orden, eller har indberettet forkert/mangelfuldt, så betragter SKAT den godtgørelse du har udbetalt som en del af den almindelige løn. Det betyder at befordringsgodtgørelsen pludselig er skattepligtig indkomst. Det er dyrt og besværligt for alle parter, så dokumentationen skal være i orden.

Hvordan bruger jeg mindst mulig tid på kørselsregnskaber?

Normen er at medarbejderen holder en kørebog og sørger for at dokumentere de førnævnte detaljer om sin kørsel. Denne kørebog deler medarbejderen så med dig eller din regnskabsansvarlige, som bruger kørebogen som beregningsgrundlag for den befordringsgodtgørelse der skal udbetales.

En kørebog kan være en bog, helt bogstaveligt. Men en kørebog kan også være en side i et digitalt regneark, eller en elektronisk kørebog som den vi i Driversnote har udviklet.

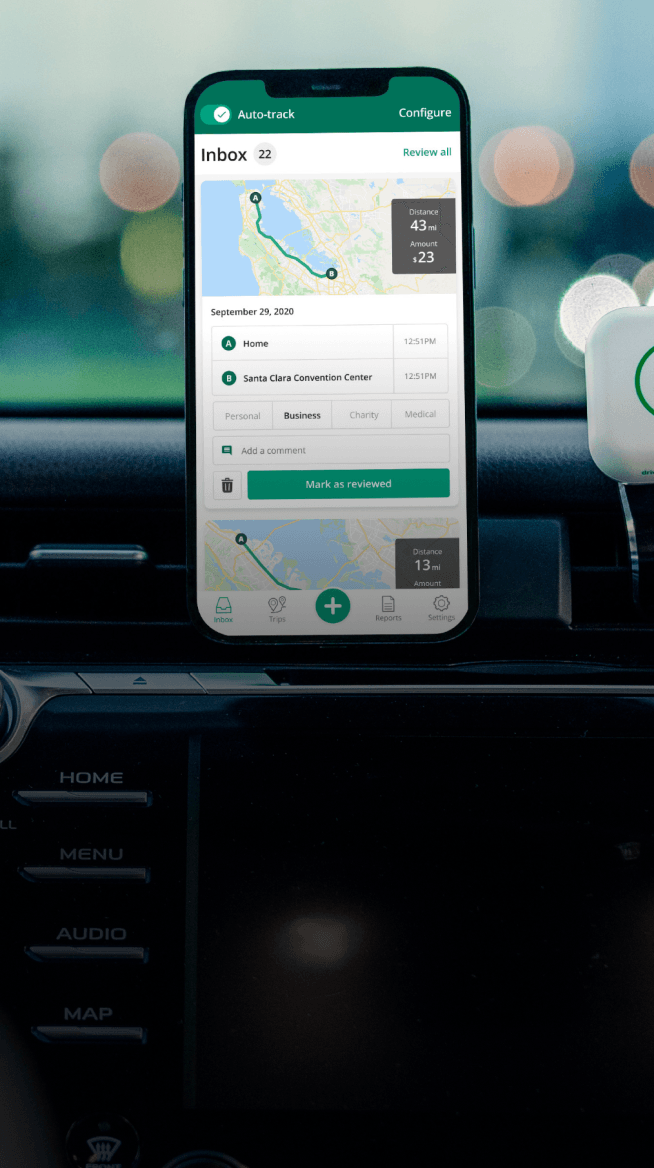

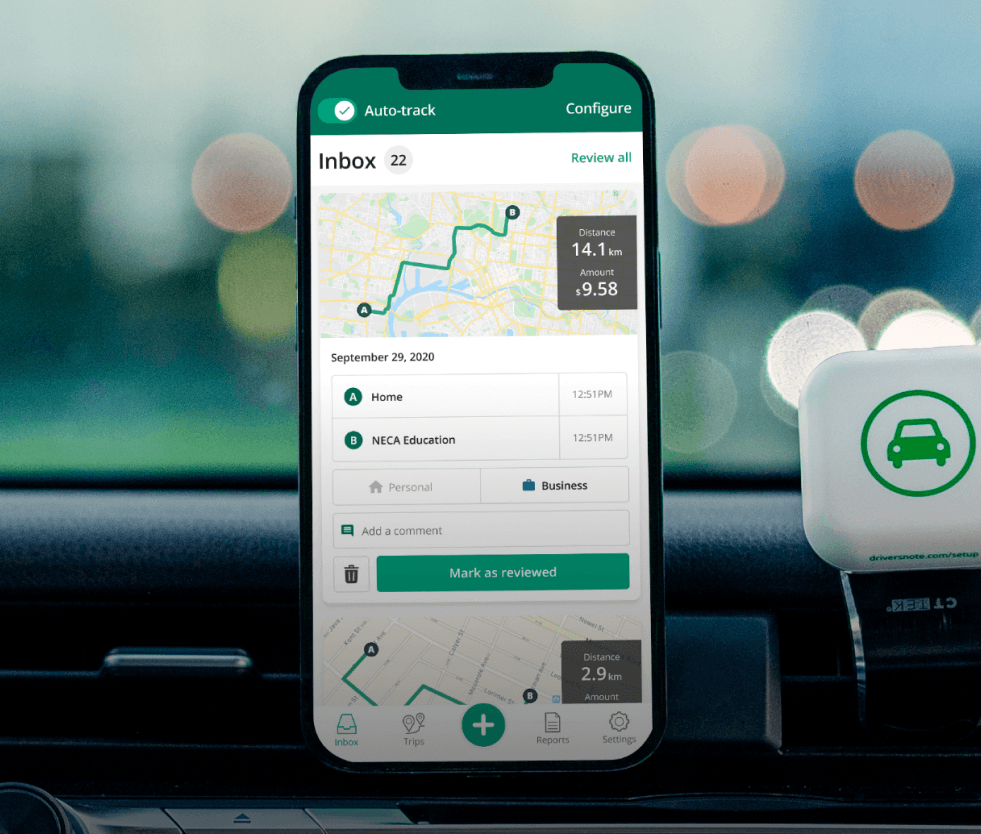

Hvis du har mere end én medarbejder der skal have befordringsgodtgørelse, så vil vi anbefale Driversnote Teams. Teams kan spare jeres virksomhed for store mængder arbejde, både for bogholderen og for den kørende medarbejder. Teams er også et godt værktøj til at sikre, at SKAT ikke kan sætte en finger på jeres kørselsregnskab, hvis de skulle beslutte at kigge jeres regnskab efter i sømmene.

Med teams kan hver medarbejder føre sin egen elektroniske kørebog med automatisk tracking og nem kategorisering af de ture hun/han kører og med ganske få tryk dele den del af kørebogen, som din regnskabsafdeling har brug for.

Hvis du er ansvarlig for befordringsgodtgørelse til medarbejdere, så kan du opnå en række fordele med Driversnote Teams, du kan fx:

- Sikre at dine medarbejdere nemt kan holde deres kørebog ved lige.

- Få et hurtigt overblik over dine medarbejderes kørsel.

- Godkende eller afvise kørselsregnskaber på få sekunder.

- Invitere og fjerne brugere.

- Have flere administratorer af dit team.

- Sikre at dine kørselsrapporter lever op til SKATs krav.

Læs mere om Driversnote til teams her.

Træt af din håndskrevne kørebog?

Nem. Korrekt. Befriende.

Guide til Kørselsgodtgørelse

- Kørselsgodtgørelse for selvstændige

- Kørselsgodtgørelse for medarbejdere

- Befordringsgodtgørelse for arbejdsgivere

- SKAT og arbejdsgivers krav til en kørebog

- Sådan beregner du din kørselsgodtgørelse

- 60-dages-reglen

- Tidligere satser for kørselsgodtgørelse fra SKAT

- 2022 satser for kørselsgodtgørelse fra SKAT

- 2021 satser for kørselsgodtgørelse fra SKAT